В статье автор пытается создать концепт новой математической модели эконометрических взаимодействий на финансовых рынках. В основу модели заложено случайное блуждание с размером шага, который варьируется в зависимости от нормального распределения. Формат торгов представлен в виде аукциона с разными показателями рынка, в основе моделирования которого лежит Гауссовское случайное блуждание. Переход состояния рынка осуществляется с помощью матрицы вероятностей перехода.

Ключевые слова: математическая модель, моделирование, финансовые рынки, вероятность.

В современном IT мире уже существуют закрытые тестирующие системы для участников фондовых рынков (дилеров, брокеров, маркетмейкеров и т. д.), созданные для решения задач скальпинга и трейдинга. Главной задачей таких систем является проверка стратегий принятия решений участниками рынка, что уменьшает некоторые операционных риски. В реализациях используются детерминированные лонгитюдные данные, то есть многомерные данные, которые получаются серией наблюдений за конкретный период времени для одних и тех же компаний. Другими словами, участники рынка тестируют алгоритмы и стратегии на одних и тех же фондовых рынках. Предлагается первичное, обобщенное тестирование на предлагаемой математической модели. Это позволит отсечь многие алгоритмы с точностью предсказания меньшей, чем методом средних арифметических и медиан рангов [1], отличающийся своей простотой и популярностью в оценке эффективности предсказаний.

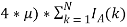

В аукционе учувствуют N

На каждом цикле участники производят на своих производствах продукцию из сырья. Сырье увеличивается на каждом цикле и представляет из себя случайный процесс:

Q

k

c

= Q

k

+ E

k

—

Одно производство может произвести одну единицу продукции, потратив одну единицу сырья и заплатив издержки в виде константной величины

P

k

c

= P

k

+ A

k

—

Если у участника недостаточно сырья, производств или валюты, то производство не будет удовлетворено.

На каждом цикле участник имеет возможность сделать заявку на строительство производства. Цена строительства является константной величиной

F

k

c

= F

k

+ B

k

—

По итогам цикла с каждого участника списывается комиссия рынка

Сведем правила рынка для участников в таблице 1.

Таблица 1

Правила рынка

|

Количество |

Увеличение |

Издержки | |

|

Сырье |

Q k |

E k |

|

|

Продукция |

P k |

A k |

|

|

Производство |

F k |

B k |

|

|

Валюта |

|

? |

Q

k

|

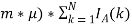

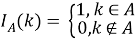

Каждый цикл рынок проводит аукционы по продаже и закупке выбранной продукции участников, выбирая оптимальное предложение. Единичное предложение определяется по формуле:

L

k

=

В свою очередь предложение равно:

Оптимальное предложение на продажу в свою очередь определяется так:

S

p

= max(

Таким образом, рынок приобретет все единицы продукции у участника с оптимальным предложением, а затем определит чье предложение будет удовлетворено следующим. Аналогично задается оптимальное предложение на покупку:

B

p

= min(

Рынок продолжит удовлетворять предложения участников до тех пор, пока количество продукции, которое закупает(продает) рынок больше нуля.

Пример. Пусть участник k

1

подал заявку на продажу

По итогам некоторого количества циклов G ≥ 0, участник, которому не хватило количества валюты на покрытие издержек, объявляется банкротом и выходит из моделирования.

Обстановка на рынке может находиться на одном из m уровней. В зависимости от уровня определяются предложения рынка на покупку и продажу продукции у участников. Определяется и цена min , цена max за единицу продукции. Значения определяются по таблице 2 уровней состояния рынка с помощью случайного блуждания [3].

Таблица 2

Уровни состояния рынка

|

Ур |

Покупка |

Продажа | ||

|

Кол - во |

цена min |

Кол-во |

цена max | |

|

1 |

(

|

(

|

(

|

(

|

|

2 |

(

|

(

|

(

|

(

|

|

3 |

(

|

(

|

(

|

(

|

|

4 |

(

|

(

|

(

|

(

|

|

… |

… |

… |

… |

… |

|

m |

(

|

(

|

(

|

(

|

В данном случае размер шага переходов на другой уровень является обратным кумулятивным нормальным распределением

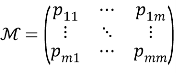

В начале моделирования уровень определяется случайным образом. Уровень для каждого следующего цикла определяется из предыдущего случайным образом в соответствии с матрицей вероятностей перехода. Отметим, что для задания матрицы перехода возможно и использование одномерного дискретного случайного блуждания — цепи Маркова [4]

Моделирование происходит до тех пор, пока не останется единственный участник. Аукцион объявляет закрытие и начинает новое моделирование с новыми участниками.

Литература:

1. Метод средних арифметических. URL: https://clck.ru/JRFy5

2. Тасирование Фишера — Йейтса. URL: https://clck.ru/FFQy5

3. Случайное блуждание // Гауссовское случайное блуждание. URL: https://clck.ru/Z5zQJ

4. Случайное блуждание // как цепь Маркова. URL: https://clck.ru/Z5zNe